iDeCoを受給するときの選択肢

iDeCoの資産の受け取り時に手数料も発生します。1回につき440円です。この金額も加味して自分がどのように資産を受け取るとより良いかを選択していく必要があります。

一時金として一括で受け取る場合

iDeCoで積み立てた資産の受給権が発生する60歳になったら,一時金として一括で受け取れる事が出来ます。一括で数十年積み立てた資産を貰えるので,住宅ローンなどが残っている場合などの返済に充てることが可能です。この時,退職金がない(または少ない)人に関しては問題ありませんが,大手企業などで退職金が一定以上もらえる場合,退職所得控除外まで及ぶ可能性があり,課税対象となる所得が生じてしまうことになります。

・退職金がない方

・住宅ローンなどまとまった資金が必要な方

年金としてコツコツ受け取る場合

iDeCoで積み立てた資産の受給権が発生する60歳になったら,5年以上20年以下の期間で,運営管理機関が定める方法で老齢給付金を受け取る事が出来ます。楽天証券では,受け取る回数は年間で1回・2回・3回・4回・6回・12回の6つの選択肢から選ぶことができます。

年金として受け取る場合,年金控除内であれば,非課税で受け取ることができます。ただし,受け取り時に手数料がかかることを考慮しなくてはなりません。例えば,5年で年1回受け取る場合,手数料は440円×5回=2,200円で済みますが,20年で年12回受け取りる場合,440円×240回=105,600円にまで手数料が膨らんでしまいます。

また,いつから年金を受け取るのかも考えなければなりません。年金控除内で受けとっている限り所得税などかかりませんが,超えてしまうと所得税や住民税などがかかり,所得に応じた課税が発生することにも注意が必要です。

・退職後(特に60〜65歳の間)の資金を定期的に受け取りたい方

・退職金控除を超えてしまい,年金受け取りの方が税制上お得な人。

一時金と年金を組み合わせて受け取る場合

上記の一時金と年金として受け取る方法の併用ということです。楽天証券では,一時金と年金受け取りの割合を1%単位で分けることができますので,自分の退職金や老後の生活スタイルに合わせて,また税金との兼ね合いで考えていくと良いでしょう。ただし,受け取る際に発生する手数料は1回あたり440円なので,受け取る回数が増えるということは,手数料が多くかかり,いくら節税のためといえども,手数料で受け取れた金額を減らしてしまうのは勿体無いので,注意が必要です。

受給時に税金がかかる場合がある

<退職所得の計算方法>

(収入金額-退職所得控除額)×2分の1×税率

・勤続年数20年以下:40万円×勤続年数(1年未満切り上げ。以下同様)

・勤続年数20年超:(勤続年数-20年)×70万円+800万

※「収入金額」=「老齢給付金」,「勤続年数」=「加入期間」

①公務員:勤続36年,退職金2,000万円,iDeCoの積み立て毎月12,000円年利3%運用の場合

退職所得=(2,000万+932万-16×70万-800万)×0.5=506万円

所得税:(5,060,000×20%-437,500)×1.021(復興税率)≒586,000円

住民税:5,060,000×10%=506,000円

収める税金の総額:1,092,000円

②公務員:勤続30年,退職金1,800万円,iDeCoの積み立て毎月5,000円年利3%運用の場合

退職所得=(1,800万+291万-10×70万-800万)×0.5=295.5万円

所得税:(2,955,000×10%-97,500)×1.021(復興税率)≒202,000円

住民税:2,955,000×10%=295,500円

収める税金の総額:497,500円

このように公務員ですと,現状退職金が貰えている状況なので,退職控除の枠を退職金のみで使い切ってしまい,iDeCoの積み立ては全て課税対象となってしまう恐れがあるのです。とはいえ,iDeCoの積み立てによって,積立額は所得税の控除対象であることから,①の場合は36年間で約104万円,②の場合は30年間で36万円の控除を得られていることを考えると,課税されてももとは引ける可能性が高いということです。

公務員の退職金も年々減っているし,そこまで考えなくてもよさそうだけどね…

もちろん,これは一時金として受け取る場合ですが,年金で受け取る場合も課税対象となってしまう可能性があります。

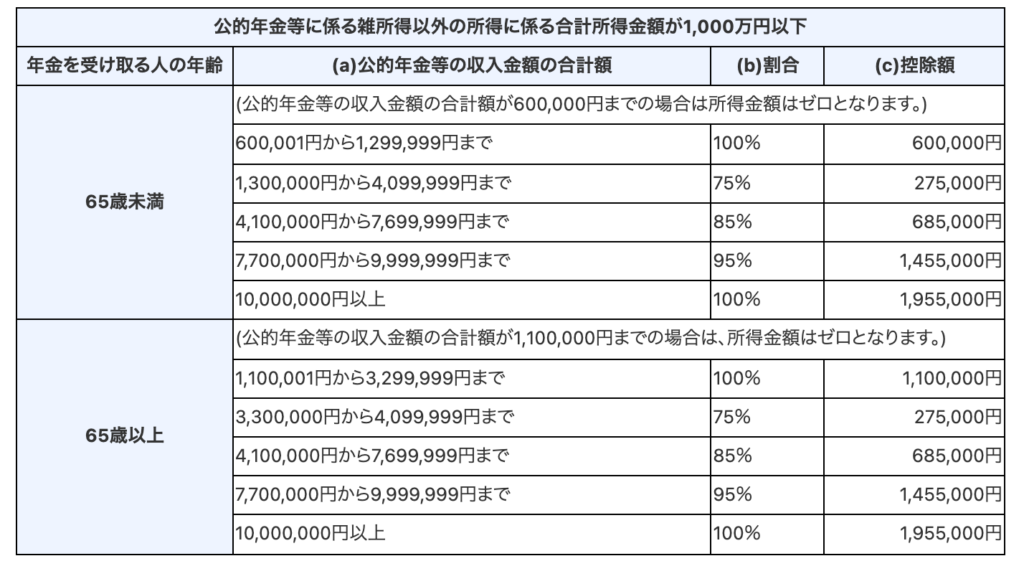

<公的年金等に係る雑所得の金額の計算方法>

(a)公的年金等の収入金額の合計額 × (b)割合 – (c)控除額

60歳〜65歳までの期間で300万円分を受け取るのであれば,年間60万円の受け取りとなるので,全額控除され,所得税などは発生しません。それ以上になってしまうと,それぞれの計算方法で計算した額が課税されます。また,手数料のことも考慮しなくてはなりません。

iDeCoの積立額を逆算する

将来老後に備えたいということであれば良いですが,単に節税という観点だけでiDeCoを始めるのであれば,少額の5,000円で十分です。以下の記事にも書きましたが,老後の資金のために,現在の資金の一部を使用不可な資産としてしまうからです。いくら老後が心配でも,老後ばかり気にして今を楽しく生きれていなければ意味はありません。

毎月12,000円を積み立てる場合

33年間積み立てたとして,60歳までに475万円も積み立てることになります。その分の資金は一切の自由度がなく,手元にあるようでないような状況です。

約500万円もの金額が自由度がないのはわたしは少し不安です…節税効果はないですが,投資信託などであれば,いざという時に引き出せて安心です。

毎月5,000円を積み立てる場合

33年間積み立てたとして,60歳までに約200万円を積み立てることになります。先ほどの金額よりは小さく,その分の所得税控除の面からは恩恵は小さくなりますが,老後まで資産が引き出せないのであれば,このくらいの額であればまだ現在の生活で苦しくなるということはなさそうですね。

株式などで不労所得を少しでも得ようとするのであれば,iDeCoは不労所得を作る資金を減らすことに繋がります。節税のためだけでiDeCoを申し込む理由にはしない方が良いですね。

まとめ

iDeCoはどのサイトでもメリットが多く書かれていますが,出口戦略を考えなければ,大きく損をすることがあります。もちろん30年先のことなので,定年が65歳→70歳になっているなんてことも大いにありそうですし,年金の受給年齢も引き上げられたり,最悪年金を受け取れないなんてことも可能性の1つとして考えておかなければなりません。

「とりあえずiDeCoを始めよう」ということはいいと思います。iDeCoを始めようとすると1ヶ月〜2ヶ月は手続きにかかりますから,その間にさまざまな情報を得て,自分で納得した資産形成ができると良いですね。

では!

コメント